遏制内生性持续高通胀:美联储货币政策正常化要点

王晋斌/文

美国的通胀来源于激进的财政冲击,避免财政冲击所致的外生通胀转变为工资-物价螺旋机制的内生性通胀是美联储货币政策考虑的核心。随着财政刺激的退出,财政冲击导致的通胀即使美联储不加息,通胀也会最终消退。问题就在于:如果美联储不紧缩,通胀自行消退的时间会相当长,通胀带来的危害(比如加剧财富分化等)都会显现出来。一方面政治压力不小;另一方面当通胀增速高于名义收入增速导致实际购买力下降,最终通胀逐步消失时,美国经济会再次进入衰退。这会带来严重的后果:美联储丧失了进一步刺激经济的货币政策空间。

我们目前观察到的两个现象证明了美联储对通胀的基础逻辑:由激进的财政冲击通胀走向了工资-物价螺旋机制形成的通胀。现象1:市场大多吐槽了美联储反应滞后,因为这是财政冲击引起的通胀,是外生性通胀,财政冲击不具备持续性;现象2:美联储以通胀为抓手实现了就业优先的货币政策,但不能允许形成持续的工资-物价螺旋机制所致的内生性通胀。

就业优先让位于通胀优先,美联储以控通胀为目标,结束非常规货币政策周期回归正常化。同时,经济周期的变化需要美联储为下一次经济衰退周期创造出想要的货币政策刺激空间。

从通胀来说,美国正在经历40年以来的高通胀。4月份美国经济中通胀(PCE)从3月份的同比涨幅6.6%下降至同比涨幅6.3%,一个重要原因是基数抬高,2021年3月和4月PCE同比为2.5%和3.6%。4月份通胀(PCE)价格指数环比还是上涨了0.2%,剔除能源食品的核心PCE环比上涨了0.3%。

依据美国劳工部的数据,美国5月份新增就业岗位39万个,比冬季少了约1/3;工资增长虽然很高,但近几个月来一直在放缓。今年1季度,衡量劳动报酬(工资、薪金和福利)最全面的指标私人劳动者的就业成本指数比前4个季度增长了4.75%,这是31年以来的最大增长率,但通胀率(PCE)在1季度涨幅达到了6.3%,按实际价值计算,1季度的劳动报酬比一年前下降了约1.5个百分点。5月份平均时薪同比增长5.2%,应该也会低于5月份的物价同比上涨幅度。

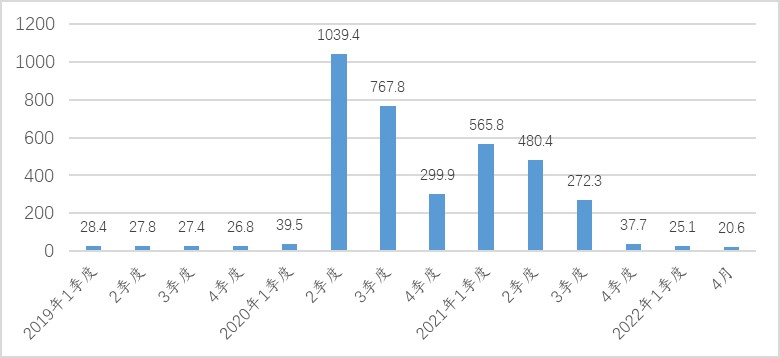

从就业和薪酬来看,近几个月的数据表明,实际收入下降会进一步刺激就业,提高劳动参与率,但由于失业率已经接近3.5%的历史低位,就业增长放缓是必然的结果。4月份美国经济中失业保险为206亿美元(年率),已经明显低于疫情前大约270亿美元的水平(图1)。 图1、美国经济中的失业保险(十亿美元,季度或者月度表达的年率)

图1、美国经济中的失业保险(十亿美元,季度或者月度表达的年率)

数据来源:BEA.

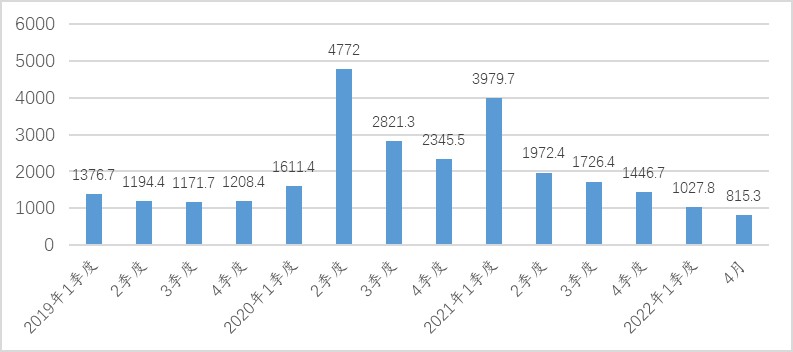

从私人储蓄来看,今年1季度美国私人储蓄总量已经低于疫情前的水平,4月份私人储蓄年率只有8153亿美元,比疫情前2019年的水平要低4000亿美元左右(图2)。 图2、美国经济中的私人储蓄(十亿美元,季度或者月度表达的年率)

图2、美国经济中的私人储蓄(十亿美元,季度或者月度表达的年率)

数据来源:BEA.

因此,尽管美国4月份实际零售额和工业生产增长超过预期,但随着私人储蓄快速下降、财政支持力度减弱,通胀高于名义工资上涨,美国经济中的消费会逐步见顶,经济总需求会逐步回落。

图2显示了美国私人储蓄数量的变化。2020年2季度美国经济中私人储蓄(年率)高达4.77万亿美元,2021年1季度(年率)也接近4万亿美元。财政转移支付带来巨额储蓄支撑了美国居民的消费,2021年3月份美国经济中物价(PCE)突破2%,此后开始快速上涨。依据BEA的数据,2020年2季度私人转移支付高达5.63万亿美元(年率),2021年1季度高达5.98万亿美元(年率),以年率计算,比疫情前几个季度的正常水平要高出2.5-2.8万亿美元。

可见,美国的通胀来源于激进的财政冲击。随着财政退出,财政冲击导致的通胀即使美联储不加息,通胀也会最终消退。

问题就在于:如果美联储不紧缩,通胀自行消退的时间会相当长,通胀的危害都会显现出来,一方面政治压力不小;另一方面当通胀增速高于名义收入增速导致实际购买力下降,最终通胀逐步消失时,美国经济会再次进入衰退。但严重的后果在于:美联储丧失了进一步刺激经济的货币政策空间。

这就是我们目前看到的两个现象:市场认为美联储反应滞后,因为这是财政冲击引起的通胀,是外生性通胀,财政冲击不具备持续性;美联储以通胀为抓手实现了就业优先的货币政策目标,但不能允许形成持续的工资-物价螺旋机制内生性的通胀。

低失业率和高通胀率的组合下,美联储坚持收紧货币政策遏制高通胀是必然的选择。5月份联邦基金利率为0.77%,6月份开始3个月每月475亿美元的缩表,9月份开始每个月增加一倍的缩表规模(但并无明确截至时间,美联储圣路易斯分行有个研究到2023年底,缩表规模接近1.5万亿美元)。但美联储今年是否一定要加息到2.5%以上?目前尚难以判断。美联储今年3月份经济预测计划给出的预计中值为1.9%,但范围区间在1.4%-3.1%。

这里提供一个疫情前的数据,2019年美国PCE同比涨幅1.6%,GDP增速2.6%,联邦基金利率1.55%,10年期国债收益率1.86%,10年期国债隐含的通胀预期1.74%。

如果要保持实际利率为正来控制通胀,美联储可能会做两个相关的工作:严格控通胀的决心和措辞,降低市场对中长期通胀率的预期,如果未来一段时间中长期通胀预期能够降低到2.5%以下,那么就可以腾挪出正的利率空间,降低中长期债券收益率再次大幅攀升对金融市场造成估值冲击的风险;其次,加息、再加息,密切观察劳动力市场工资形成机制的变化,遏制形成持续性工资-物价螺旋机制的内生性通胀。只要内生性通胀压力逐步消失,美联储就会放慢紧缩步伐。

对于疫情所致供应链以及地缘政治冲突所致的大宗商品供给性价格冲击,美联储应该不会给予重点关注。只要没有滞,美联储就有紧缩的空间,胀的问题解决只是时间问题。内生性通胀压力的大小及可持续性,将在很大程度上决定美联储货币政策紧缩的力度和速度。

- 免责声明

- 世链财经作为开放的信息发布平台,所有资讯仅代表作者个人观点,与世链财经无关。如文章、图片、音频或视频出现侵权、违规及其他不当言论,请提供相关材料,发送到:2785592653@qq.com。

- 风险提示:本站所提供的资讯不代表任何投资暗示。投资有风险,入市须谨慎。

- 世链粉丝群:提供最新热点新闻,空投糖果、红包等福利,微信:juu3644。

经济观察网

经济观察网